目次

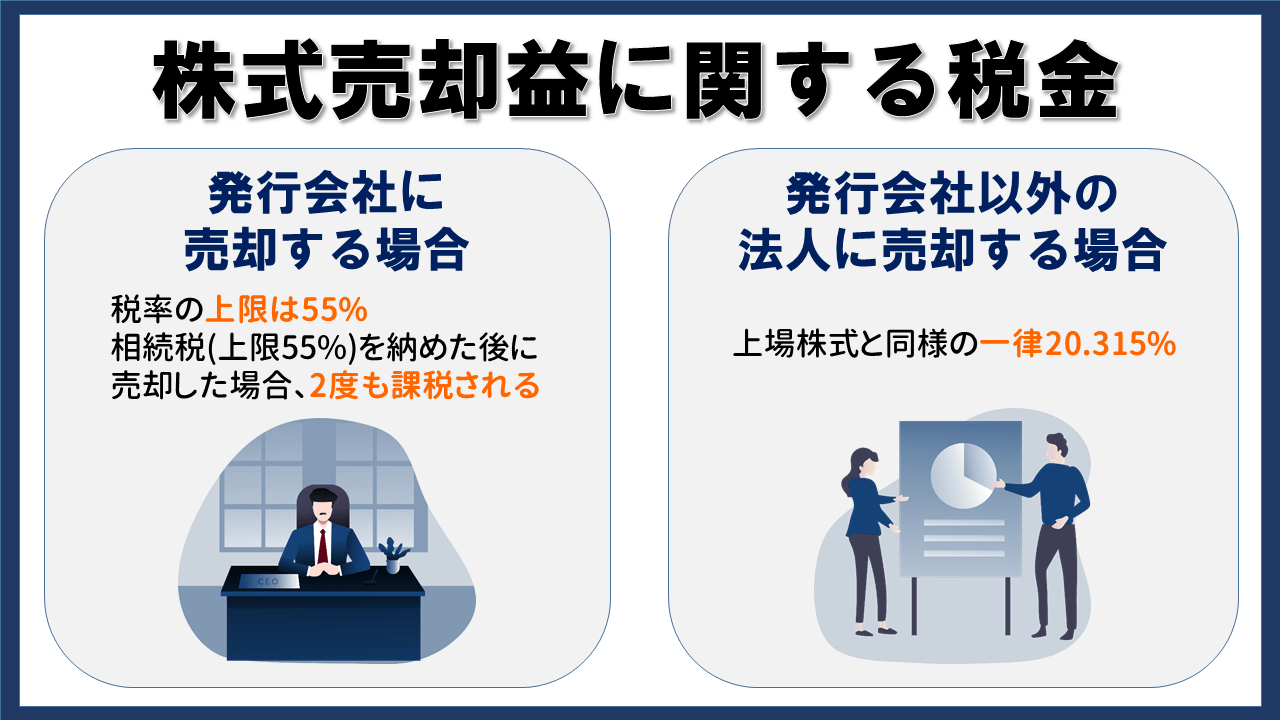

株式売却益に関する税金

株式発行会社へ売却する場合

売却益は「みなし配当」として課税対象になります。

みなし配当は本来の配当とは違いますが、株式発行会社から株主へ利益が分配されたとみなされ、受け取った個人には総合課税で所得税が課税されるのです。

その税率の上限は所得税45%、住民税10%の合計55%です。(下図ご参照)

総合課税は、非上場株式の課税評価額だけでなく給与など他のすべての所得が合算されるので、他の収入が多い人ほど税率が上がっていきます。

そのため、特に高収入の人は負担が大きくなります。

仮に子どもが相続して相続税(上限税率55%、下図ご参照)を納めた後に株式発行会社に売却した場合、その売却益はみなし配当とされて総合課税の対象となり、再度、上限55%の税金を納めなければならないのです。

つまり、非上場株式に対して2度も課税されるのです(3年以内は特例あり)。

所得税の速算表

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | ― |

| 195万円超~330万円以下 | 10% | 97,500円 |

| 330万円超~695万円以下 | 20% | 427,500円 |

| 695万円超~900万円以下 | 23% | 636,000円 |

| 900万円超~1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 40% | 2.796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

相続税の速算表

| 法定相続分に応ずる取得金額(基礎控除控除後) | 税率 | 控除額 |

| 1,000万円以下 | 10% | ― |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

株式発行会社以外の法人へ売却する場合

この場合の売却益の税率は、通常の上場株式と同様の「株式譲渡税20%(所得税15%+住民税5%)+復興特別所得税0.315%=20.315%」になります。

しかも総合課税ではなく分離課税ですので、他にいくら多くの収入があっても一律の税率です。

非上場株式を発行会社に売却すれば税率の上限は55%、一方で他の法人へ売却すれば一律で20.315%。

2倍以上の差です。

この大きな節税効果を比較的容易に得られるのが、私たちが提案する買取サービスなのです。

-

非上場株式を売却する時の流れ

1.株式の譲渡制限の有無を確認⇒2.対象企業へ承認請求⇒3.株式譲渡承認請求が承認された場合⇒4.株主が名義書換請求⇒5.譲渡制限株式の譲渡完了

非上場株式を譲渡する方法はありますが、非常に複雑な工程が必要になります。

株式譲渡承認請求が承認されなかった場合の流れや、関連項目について下記にて詳しく解説していますが、譲渡準備に時間がかかる、通知期間の指定がある、など専門知識が無い場合にはトラブル回避の為にも専門家への相談をお勧めいたします。続きを見る

みなし譲渡所得課税

無償あるいは著しく低い価額で資産を譲渡したにもかかわらず、時価で譲渡したとみなして課税する税制上の規定のことをいいます。

個人から法人への資産の譲渡は、みなし譲渡として所得税が課税されます。

事業者から個人への資産の譲渡などは、みなし譲渡として消費税が課税されます。

個人が法人に資産を無償で譲渡(贈与)した場合

資産を贈与した個人は法人からお金を受け取らないため、本来、譲渡所得は発生しません。

この考え方にもとづいて、実際の時価が高いにもかかわらずそれを考慮せずに贈与すれば、本来負担すべき所得税の負担を回避することができます。

このような課税逃れが行われないように、税法上は資産を時価で譲渡したとみなして譲渡所得を計算します。

贈与した資産の時価が取得価額より高い場合は、その値上がり益が譲渡所得となります。

(実際には他の譲渡所得との損益通算や特別控除額の控除などを行います。)

個人が法人に資産を著しく低額(時価の2分の1未満)で譲渡した場合

資産を低額で譲渡した個人は法人からお金を受け取っても値上がり益を得られないため、譲渡所得は発生しません。

この考え方にもとづいて、実際の時価より極端に低い価額で譲渡すれば、所得税の負担を回避することができます。

このような税負担の回避を防ぐため、低額譲渡の場合も資産を時価で譲渡したとみなして譲渡所得を計算します。

みなし贈与課税

個人が適正価格よりも極端に低い価格で株式を取得すると、その利益分に対して課税されます。

これがみなし贈与課税です。

例えば、時価1,000万円の株式を300万円で取得した場合、700万円の利益を得たことになります。

この700万円に対して課税されてしまうのです。

- 2020年10月19日時点での法律、税率に基づきます。

- 納税者特有の個別事情もございますので、実行される際は顧問税理士にご相談ご確認ください。