譲渡所得者は確定申告が必要です!

株式を譲渡し、利益を得た場合、確定申告をしなければいけません。

しかし確定申告と言ってもその内容はケースによって非常に多様です。

ケースによっては還付金を受け取ることができたり、欠損金を繰越せたりするなどメリットも多様にあります。

またそれは裏を返せば、きちんとした方法にのっとって確定申告をしておかないと後々税務申告上トラブルになるケースが多々あります。

本記事では特に上場株式、非上場株式の双方の視点から確定申告についてのあれこれをおさえていきます。

目次

確定申告の対象者とは?申告対象一覧

確定申告の対象者とは?

まずは確定申告の手続きが必要な対象者を見ていきましょう。

細かくいうと以下になります。

- 配当所得があった人

- 譲渡所得があった人

- 事業所得があった個人事業主

- 退職所得があった人

- 不動産所得があった人

- 一時所得があった人

- 雑所得があった人

- 山林所得があった人

上記に当てはまる人は全て確定申告が必要となりますが、株式譲渡をした際に、確定申告をしなければいけない人は以下となります。

- 源泉徴収口座以外で株式譲渡による利益を得た人

- 源泉徴収口座の譲渡損失を他の譲渡益から差し引く人

- 譲渡損失を譲渡益から差し引く人

- 過去3年間の譲渡損失を本年の譲渡益から差し引く人

- 本年+過去2年の譲渡損失を翌年に繰り越す人

- その他

まずは自分がどのケースに当てはまるのか、上記を元に確認してください。

ここで押さえておきたい基本として、株式を譲渡した際に課税対象となるのは「譲渡益」だということです。

もし譲渡代金として3,000万円を受け取ったとしても、その全てが課税の対象となるわけではありません。

課税対象となるのは、受け取った代金から譲渡した株式の所得価額や購入のための手数料などを差し引いた金額となります。

つまり、株式の取得に要した費用をいくら計上できるかが重要になります。

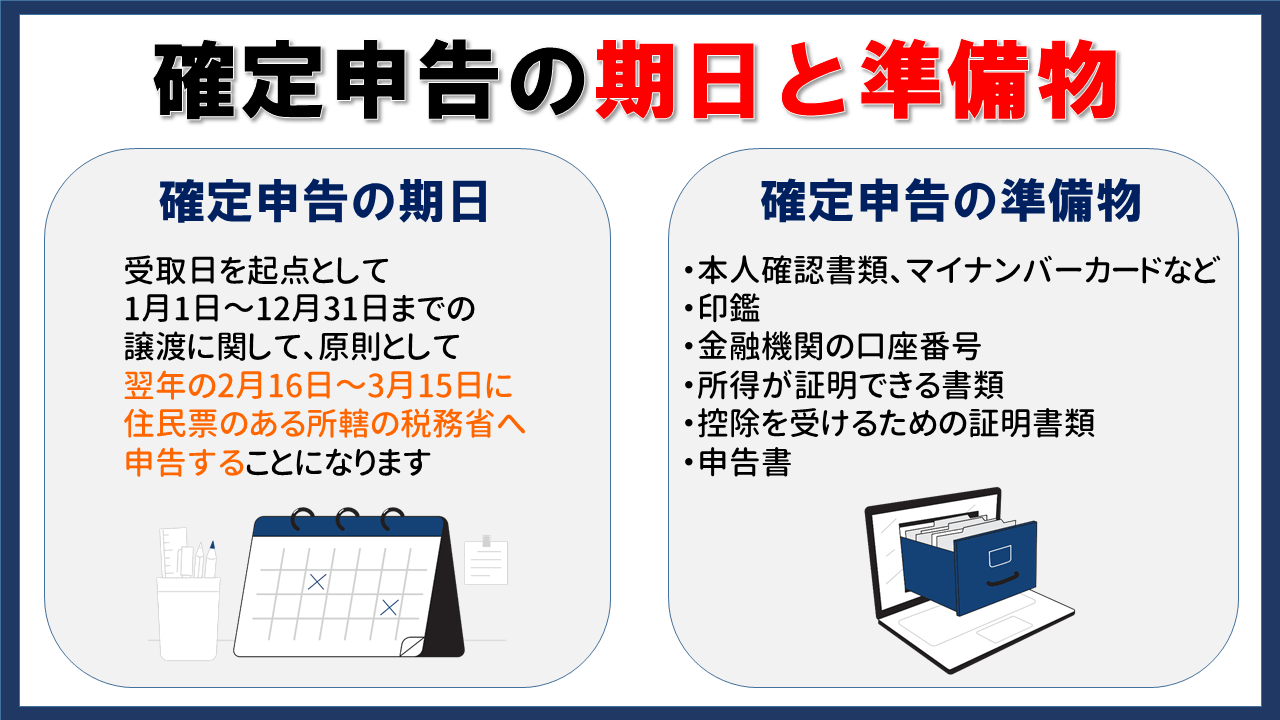

確定申告の期日と準備物

確定申告はいつからいつまでの譲渡損益について行うのでしょうか。

ここではその期間と期日について触れておきます。

確定申告は1年間、受取日を起点として1月1日~12月31日までの譲渡に関して、原則として翌年の2月16日~3月15日に住民票のある所轄の税務省へ申告することになります。

期日を確認したら準備物です。

通常の確定申告に必要な書類がいくつかあるので事前に確認しておきましょう。

確定申告は所得税の計算、申告を自らが行うため(これを申告納税方式と言います)、申告において、計算した根拠等をまとめて提出する必要があります。

まず以下の必須書類各種を見ていきましょう。

すべて必要と言うより、ケースによって必要なものもありますので、詳細は後述します。

- 本人確認書類、マイナンバーカードなど

- 印鑑

- 金融機関の口座番号

- 所得が証明できる書類

- 控除を受けるための証明書類

- 申告書

順に確認していきますが、まず本人確認書類としてはマイナンバーカードを持参できれば各種スムーズです。

もしない場合はマイナンバーカードの記載がある通知カードもしくは住民票、そして身分証明書(運転免許証や健康保険証)が必要です。

次に印鑑に関しては、認印となり(シャチハタはNG)、口座振替の申込みをする場合は銀行印が必要になります。

金融機関の口座番号は、所得税の納付を振替納税に変更する時や、還付金を振り込んでもらうために必要になりますので、常に控えておくと便利です。

注意が必要な項目としては次の、所得が証明できる証明書類に関してです。

これは、個人によって準備書類が異なります。

以下、ケース別に必要書類を記載しておきますので確認しておきましょう。

- 給与や年金、報酬等がある人⇒源泉徴収票(原本)、支払調書(原本)

- 事業所得や不動産所得がある人⇒青色申告決算書、収支内訳書(白色申告の人)

- 土地や建物の譲渡があった人⇒譲渡時の売買契約書、購入時契約書、仲介手数料、印紙代の領収書など

- 株の取引を行っている人⇒年間取引計算書(報告書)

本記事では株取引を行っている人が対象となる場合が多いので、年間取引報告書についても少し触れておきます。

年間取引報告書とは、正式には特定口座年間取引報告書といいます。

これは税法に基づき、特定口座を開設した居住者の氏名や住所、その年中に譲渡した上場株式等の譲渡対価の額、取引費用の額、譲渡に必要とした費用の額、信用取引の差損益の額などを記載し、年間の譲渡損益等を集計した報告書となります。

主に証券会社が作成、交付するものとなりますので、自身の契約機関に確認しておきましょう。

ちなみに平成31年税制改正に伴い、確定申告書を提出する際求められていた、「特定口座年間取引報告書」の添付が不要となっています。

ただし、その情報に基づいて申告書等を作成する必要があるので内容に関してはしっかりと目を通し、各種確認しておくことが必要です。

確定申告の種類に関して

確定申告にはAとBの2種類があることも覚えておきましょう。

確定申告A

給与の所得、配当所得、一時所得、雑所得の4つの所得のみ適用となるものです。

ちなみにこの確定申告は予定納税(前年の所得額が15万円以上の人は一定額を事前に納付するという制度)のない人しか使うことができません。

例えば会社員が初めて住宅ローン控除を受けるときなどに使われることが多いものがこれです。

その他会社員の医療費控除や寄付金控除などに、同様に使用されます。

確定申告B

誰でも申告できる申告書となります。

基本は個人事業主や不動産賃貸収入のある人、納税予定のある人が使うことが多いものです。

譲渡所得がある人(不動産や株式を売ったことで収入を得た人)は追加で第三表(分離課税用)を添付する必要が出てきます。

上記のように確定申告Bはすべての人が使える申告書となりますので、確定申告書Aに当てはまる人が確定申告Bで提出したとしても問題はありません。

確定申告方法と窓口

確定申告を行うにあたり、通常は国税庁のWEBサイトで「確定申告書等作成コーナー」で作成⇒印刷して郵送または持参というのが一般的となります。

その他にオンライン提出という方法でe-Taxというサイトを使用してWEB申請も可能です。

こちらは還付金の振込も早いので便利ですが、事前手続きや専用機械の購入も必要で、少し大変かもしれません。

最も簡単なのは、先にのべた確定申告書等作成コーナーからの申告でしょう。

源泉徴収表と特定口座年間取引報告書を見ながら数値を打ち込んでいくだけで、必要書類を作ることができるからです。

ここではその申請方法等も一緒に見ていきましょう。

まずはWEB検索。

「確定申告書等作成コーナー」と打ち込めば、国税庁のページが出てきますのでそこから入り、作成開始をクリックしましょう。

この際、「e-Taxで提出する」か「印刷して書面提出する」という二択の画面選択が出てきますが、e-Taxは使用しませんので、書面提出を選択していきます。

すると各種利用契約の説明ページが表示されるので、内容チェックの上、「次へ」を選択します。

次に申告書の種類についての選択があります。

所得税、消費税、贈与税などが並んでいますので、所得税をチェックします。

その次に申告者の状況がどうなっているか選択するページに飛びます。

ここで「給与・年金の方」、「左記以外の所得のある方」、「ボタン選択がお分かりにならない方」と三つありますが、基本は真ん中をクリック。

ここから各種フォームの作成を開始できます。

WEBを利用した各種申請や書類のダウンロードは今後ますます一般化されていくことが想定されます。

毎年内容が改変される可能性もありますので注意深く確認しておくこと、そして常にインターネット等で簡単な申請方法などの情報も仕入れておきましょう。

株式譲渡した際に確定申告をしなくても良い場合

年間を通して株式などの譲渡益が発生していれば、原則として確定申告をしなければいけませんが、以下の場合に関しては、確定申告をする必要がありません。

- 源泉徴収ありの特定口座を利用している場合

- 年間を通して株式の譲渡損が発生している場合

上記が代表的な例として挙げられます。

ただし後者の譲渡損に関しては、注意が必要です。

譲渡損失の3年間繰越控除制度を利用する場合には確定申告が必要となります。

「譲渡損失の3年間繰越控除制度」についてもここで触れておきますが、これは証券会社を通じて行った上場株式等の譲渡損がある場合、その年分の上場株式などの配当所得の金額と損益通算をしても控除しきれない譲渡損失の金額について、確定申告をすることでその譲渡損を翌年以降に繰り越すことができる制度です。

そして翌年以降3年以内の譲渡益、上場株式等の配当所得と通算することもできるものとなります。

また3年間の繰越控除の適用に際して、譲渡損失が乗じた年の分の所得税について確定申告を行い、かつその年の翌年以降も損失を繰越す期間に関しても、連続して確定申告を行うことが必要となりますので覚えておきましょう。

本制度については後の章でも詳しく触れていきます。

また、先にあげた二つの項目以外にも例外的に確定申告をする必要のないケースもありますので、それもいくつかご紹介しておきます。

まず一つ目は、一般口座や源泉徴収なしの特定口座の譲渡益を含めた所得の金額が、所得控除の額より少ないケースです。

また、年末調整で所得税の納税を完了している給与所得者で、納税を完了している給与所得者で、給与所得や退職所得以外の所得が、一般口座や源泉徴収なしの特定口座の譲渡益を含めて20万円以下のケースも同様です。

特に最近は副業なども増えてきておりますので、本業以外で所得を得ている人はこの金額を覚えておきましょう。

最後に公的年金による年間収入額が400万円以下の年金受給者に関しても、先にあげた各種口座の譲渡益を含めて20万円以下のケースも申告不要となります。

ただしどちらも住民税は申告が必要ですので覚えておきましょう。

-

非上場株式を売却する時の流れ

1.株式の譲渡制限の有無を確認⇒2.対象企業へ承認請求⇒3.株式譲渡承認請求が承認された場合⇒4.株主が名義書換請求⇒5.譲渡制限株式の譲渡完了

非上場株式を譲渡する方法はありますが、非常に複雑な工程が必要になります。

株式譲渡承認請求が承認されなかった場合の流れや、関連項目について下記にて詳しく解説していますが、譲渡準備に時間がかかる、通知期間の指定がある、など専門知識が無い場合にはトラブル回避の為にも専門家への相談をお勧めいたします。続きを見る

株式譲渡を行った際にかかる税金について

次に株式譲渡に伴う税金問題についても押さえておきましょう。

株式譲渡を行った結果、そこに利益が生まれれば当然課税所得対象となり、税金が発生します。

ここでかかる税金は、1.法人税、2.所得税(個人の場合)、3.住民税(個人の場合)となります。

一般的な方法である発行会社に売却する場合、その売却益は「みなし配当」として課税対象になります。

つまり、他の所得と合算して課税されます。

その税率の上限(所得金額4,000万円超)は、45%で、それに住民税が一律10%加算されます。

株式発行会社以外の法人に売却した場合の税率は、株式譲渡税(所得税15%+住民税5%)20%+復興特別所得税0.315%で、計20.315%の税金になります。

しかも、総合課税ではなく分離課税なので、ほかにいくら多くの収入があっても一律の税率です。

では法人の場合はどうなのでしょう?

それが先にあげた法人税となります。

法人が譲渡所得を得れば当然、法人税が貸されることになります。

そして累進課税方式で課税率が決定し、その課税率は15%~42%の間で推移します。(法人の受け取るみなし配当は少し複雑なので注意が必要です。)

株式譲渡益課税の計算の流れ

確定申告を行う前にまず、上場企業と非上場企業における、株式譲渡益課税の計算の流れについて押さえておきましょう。

上場、非上場問わず譲渡益には、原則として申告分離課税が適用されます。

これは、上場株式や非上場株式の譲渡損益を、他の所得として分けて計算し、算出された税額を申告納税する方法です。

給与所得や事業所所得と区別して計算するだけではなく、上場株式の譲渡損益、非上場株式の譲渡損益も区分した上で計算していきます。

基本的に上場、非上場であってもその流れに大きな差異はありません。

強いていえば、上場株式の場合は譲渡損失の繰越控除におけるステップがあり、非上場株式にはその制度がありません。

また、譲渡所得において、金額がマイナスの場合、非上場株式ではなかったものとみなされ特に対応は不要ですが、上場企業の場合は、配当等との損益通算・繰越控除が可能となり、その対応に入るかどうかの選択ができます。

総じて上場企業の方が救済措置的制度も含めて多いので、非上場株式の取り扱いについては自身の株資産状況を鑑みながら手元に置いておくか否かも考える必要があるかもしれません。

株式譲渡所得に関する課税の仕組みとは

株式譲渡所得が発生した際の税額は、株式譲渡価格から、株式所得額+委託手数料を差し引いて課税所得を算出します。

その金額に各税率を掛け合わせることで計算が可能になります。

ここで注意しておくべきは個人か、法人か。

実は課税所得を計算する際に、個人と法人では異なる仕組みが採用されています。

まず個人の場合ですが、個人が株式譲渡により譲渡所得を得た場合、申告分離課税が適用されます。

これは確定申告時に、株式譲渡の譲渡所得を他の所得金額と合算せずに分離した状態で税金を計算する方式となります。

例えば山林所得や不動産譲渡所得などが該当する代表例として挙げられますが、上場株式と一般株式(非上場株式などの受益権)も分離して税金額を計算することを覚えておきましょう。

個人が譲渡所得を得れば、税金を計算する必要があり、課税所得の算出が必須となります。

まずファーストステップとして、確定申告の際に申告分離課税が適用されたら、株式をまずは上場株式と一般株式に分けて譲渡所得を計算しないといけません。

そして次に、計算した譲渡所得から株式の所得額+株式取得のために借り入れした負債の利子額+株式譲渡のために支払った委託手数料+その他経費+管理費+手数料などにかかる消費税を差し引くことで、最終的に株式譲渡における課税所得を計算することができるのです。

一方、法人の場合、課税所得の算出方法として、総合課税方式が適用されます。

これは株式譲渡所得の他、給与所得など各種の所得を全て合計して課税所得金額を計算する方式となります。

計算方法としては株式譲渡金額-(株式所得原価+株式譲渡経費)で算出できます。

総合課税方式が適用される法人には、株式譲渡所得の他、その他損益も全て合算されることとなり、その金額に応じて15~42%の間で法人税が計算されることも覚えておきましょう。

非上場株式等を譲渡したときの税金に関して

非上場株式等(上場株式等以外を対象)を譲渡した時には、どのような税金計算になるのでしょうか。

確定申告のためにも覚えておきましょう。

まず、非上場株式を譲渡した際には、その他所得と区分する申告分離課税として税金を計算する必要があります。

ではいわゆる儲け(譲渡所得)の計算はどのようになるのでしょう。

以下がその計算式となります。

・譲渡所得 = 総収入金額-(株式取得費+譲渡費用+取得に必要な借入金の利子)

次に非上場株式を譲渡したときの税率は、以下の通りとなります。

・所得税 15%

・復興特別所得税 0.315%(所得税15%×2.1%)

・住民税 5%

上記三つを足し、20.315%の税率がかかる計算となります。

ちなみに非上場株式の譲渡所得において、譲渡損(赤字)が出てしまった場合、他の非上場株式の譲渡所得(儲け、黒字)から譲渡損を控除できることをご存知でしょうか。

例えば、A株という非上場株での譲渡所得が、-60万円出たとしても、B株という非上場株での譲渡所得が100万円あった場合、その儲け100万から60万分の譲渡損を差し引いて控除し40万円の譲渡所得とすることが可能です。

確定申告に向けての準備で、注意して見ていきましょう。

ただし、上記はあくまで非上場株等、同種のものでの相殺となりますが、上場株式の譲渡所得と相殺することや、給与所得など他の所得と相殺することはできません。

また、これは逆の場合にも言え、上場株式の譲渡損と非上場株式の譲渡所得を掛け合わせての相殺もできませんし、他の所得損失(例:不動産所得や事業所得、山林所得など)との相殺もできませんので、その点間違いが無いように覚えておきましょう。

損失の繰越控除に関して

ここでは上場株式に限定したことではありますが、非上場株式と上場株式、双方を保有している人に向け、先に述べた繰越控除に関して、もう少し詳しく見ていきます。

株の取引をして譲渡益を得たり、損失を報告する以上、「損失の繰越控除」という言葉は覚えておきましょう。

損失の繰越控除とは、本年分の損失を控除しきれない場合、翌年以降にその損失を繰り越して翌年以降の利益から控除することができる制度のことを言います。

まずこの制度は、非上場株式の譲渡によって発生した損失については、繰越控除の対象となりません。

あくまで「上場企業の譲渡損失の繰越控除」を対象としたものです。

そしてその内容としては損失を出した翌年以降、最長3年間繰り越して、翌年以降の上場株式の譲渡益から控除することができるのです。

また、上場株などの配当所得との損益通算も可能となります。

この制度を利用するには必ず、確定申告をする必要があります。

譲渡損失が生じた年分はもちろんのこと、その後に万が一取引がない年があったとしても、損失を繰越す期間は、連続して確定申告をしなくてはいけません。

ちなみに最近流行のNISAの口座内で生じた譲渡損失については、この繰越控除の対象にはなりません。

このような便利な制度はありますが、損益通算ばかりに気をとられ、少額の損益通算を受けるために確定申告をする方もいるでしょう。

しかし扶養親族から離れたり、国民健康保険料が増額になったりと言ったデメリットが発生してしまうことも覚えておきましょう。

株取引で損失が出て確定申告をしようと思う際には、木を見て森を見ずと言ったことにならないよう、自分自身の資産の全体状況を確認しながら慎重に判断することが必要と言えます。

まとめ

いかがでしたでしょうか。

株式の確定申告とひとえに言っても多くの方法があります。

確定申告をする前に重要な心構えはまずは二つ、「自分自身の資産状況を正確に把握し、来年以降のことを見越して確定申告を考える」ことと、「確定申告の正しい申請方法、内容を事前に把握し、準備をしておくこと」だと言えます。

特に前者に関しては、目先の損益にとらわれずに正しい方法で、自分にあったケースを選択することが重要です。

また後者に関しても、日々の仕事の忙しさでどうしてもおざなりになりがちな準備を、前もってしておくことが重要です。

また国税庁のホームページは定期的にチェックし、各種申請方法に変更がないかなども見ておくことが重要です。

まだまだ日本の手続きは多く、しばしば混乱したり、損をすることもあるでしょう。

そうならないためにも相談できるしかるべき相手に相談しながら確実に準備をし、得する方法を選択していきましょう。

- 2020年12月8日時点での法律、税率に基づきます。

- 納税者特有の個別事情もございますので、実行される際は顧問税理士にご相談ご確認ください。